Souscrire une assurance-vie après 70 ans conserve-t-il un intérêt ?

Vous avez sans doute entendu dire qu’il était intéressant de souscrire un contrat d’assurance-vie avant vos 70 ans ? Il faut savoir qu’après cet âge ce placement conserve également un intérêt réel ! Il vous est toujours possible de souscrire un nouveau contrat ou d’effectuer de nouveaux versements sur ceux déjà existant. Les conditions ne sont plus les mêmes mais elles offrent néanmoins un cadre à ne pas négliger.

Memo sur le fonctionnement de l’assurance-vie avant et après 70 ans

L’assurance-vie est un contrat par lequel, en contrepartie de primes, l’assureur s’engage à verser au souscripteur ou au tiers qu’il a désigné, une somme déterminée en cas de décès de la personne assurée ou de sa survie à une époque déterminée.

Ainsi l’assurance-vie est un très bon outil de gestion de patrimoine car il permet de constituer et valoriser une épargne sur le long terme. Cet outil permet d’atteindre différents objectifs comme la création d’un capital, la constitution de revenus complémentaires, ou encore la préparation de la transmission et ce, grâce à une fiscalité avantageuse.

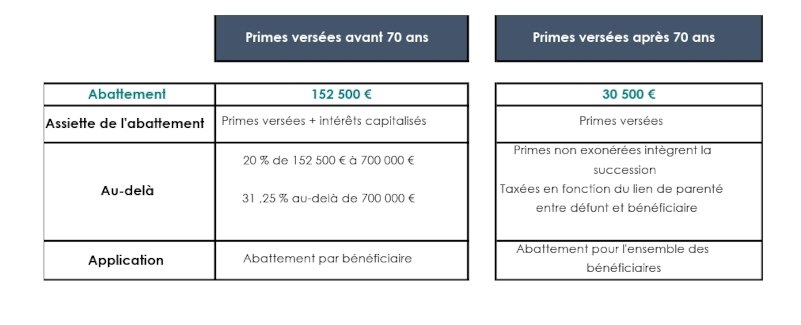

Mais il faut savoir que les frais de succession diffèrent pour le ou les bénéficiaires lorsque l’ouverture et/ou les versements sont réalisés après 70 ans. Ainsi l’abattement est plus faible après 70 ans : 30 500 € alors qu’il est de 152 500 € avant cet âge. (Application des articles 990 I et 757 B du CGI.)

Si cet âge de 70 ans constitue dans l’imaginaire collectif une limite au-delà de laquelle l’assurance-vie perd de sa pertinence, il n’en est rien, dans la mesure où l’assiette de taxation n’est pas la même.

Tandis que l’abattement de 152 500 € porte sur la valeur nominale du contrat, soit le capital investi augmenté des intérêts générés, l’abattement de 30 500 € ne porte que sur le capital investi. Ainsi les intérêts sont exonérés.

Les bénéficiaires des capitaux se partageront un abattement de 30 500 € en-deçà duquel aucun droit ne sera dû.

Si vous effectuez un versement d’un montant supérieur à 30 500 €, la différence sera réintégrée dans votre actif successoral.

Cas pratique

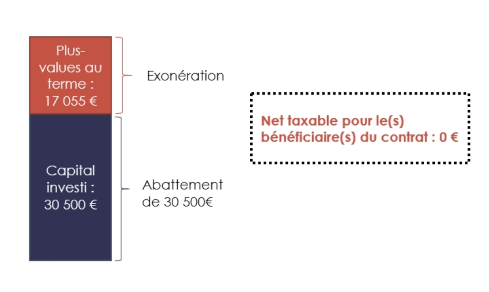

Voici un exemple avec des projections indicatives pour un versement initial de 30 500 € :

Monsieur Martin, âgé de 72 ans souscrit un contrat d’assurance-vie le 14/01/2022 sur lequel il effectue un versement initial de 30 500 €. Le rendement du contrat est de 3.5%.

En se basant sur une espérance de vie de 85 ans, l’épargne nette de prélèvements sociaux acquise au terme du contrat sera de 47 555 €.

Le montant brut des primes versées étant soumis aux droits de succession après déduction d’un abattement global de 30 500 € quel que soit le nombre de bénéficiaires, en versant 30 500 € nets de frais d’entrée sur son contrat, les bénéficiaires n’auront donc aucun droit de succession à devoir sur ces capitaux.

Voici les projections indicatives s’il effectue un versement initial de 50 000 € :

La plus-value échappant aux droits de succession, plus les primes versées seront élevées, plus les plus-values seront importantes… Il peut donc, dans certains cas, être pertinent de verser plus que 30 500 €.

En reprenant les mêmes hypothèses que précédemment mais avec un montant de primes versées de 50 000 €, l’épargne nette de prélèvements sociaux acquise au terme du contrat sera de 77 959 €.

Les bénéficiaires du contrat sont les enfants de Monsieur Martin. Les plus-values étant exonérées, et le montant brut des primes versées étant soumis aux droits de succession après déduction d’un abattement global de 30 500€ quel que soit le nombre de bénéficiaires, les enfants de Monsieur Martin devront s’acquitter des droits de mutation à titre gratuit (par hypothèse, taxation dans la tranche d’imposition à 20 %).

Ainsi ils seront redevables de droits de succession sur 50 000 € – 30 500 €, soit 19 500 €.

Dans l’hypothèse où les droits de succession sont taxés au taux de 20%, le montant à devoir sera de 3 900 €.

Par conséquent, après que les droits de succession sur la part taxable aient été acquittés, la valeur nette perçue du contrat d’assurance-vie sera de 77 959 € – 3900 €, soit 74 059 €.

La plus-value pour un versement de 50 000 € est donc de 24 059 €. Pour rappel, La plus-value pour un versement de 30 500 €, sans intégration de somme dans l’actif successoral, était de 17 055 €.

–> La plus-value du contrat échappant aux droits de succession, plus les primes versées seront élevées, plus les produits auront eux-mêmes des chances d’être importants. Ainsi il peut être pertinent de ne pas limiter ses versements après 70 ans à 30 500 €.

Pour plus d’informations ou une simulation personnalisée, n’hésitez pas à nous contacter.

A NOTER : Les dispositifs fiscaux présentés dépendent de la situation fiscale et patrimoniale individuelle de chaque client et sont susceptibles d’être modifiés ultérieurement en fonction des évolutions législatives et règlementaires. Ces diverses informations ne constituent en aucun cas une sollicitation à investir, une offre d’achat, de souscription, ou un conseil personnalisé auprès de leur destinataire. Elles ne constituent qu’une présentation de dispositifs fiscaux et/ou d’investissement et ne sauraient constituer un conseil de la part du cabinet en gestion de patrimoine. Il est rappelé que préalablement à tout investissement, il est nécessaire de contacter votre conseiller habituel afin d’en évaluer le caractère adapté à votre situation personnalisée et qu’il puisse vous exposer toutes les modalités d’investissement et vous présenter en détail les risques inhérents associés.