Dynamiser le partage de la valeur en entreprise

La loi partage de la valeur reprenant l’accord signé par les organisations syndicales et patronales visant à faire évoluer le partage de la valeur en entreprise est entrée en vigueur le 1er décembre 2023.

Cet accord a pour objectif de dynamiser le partage de la valeur en entreprise, tout en rappelant le principe de non-substitution

->les sommes versées au titre du partage de la valeur ne doivent pas se substituer aux salaires.

La loi s’articule autour de quatre axes :

• renforcer le dialogue social sur les classifications des emplois

• faciliter la généralisation des dispositifs de partage de la valeur

• simplifier la mise en place de dispositifs de partage

• développer l’actionnariat salarié

Ce qui va changer

Deux mesures visent à généraliser les dispositifs de partage de la valeur :

• les entreprises de moins de 50 salariés pourront mettre en place à titre volontaire un dispositif de participation de branche ou d’entreprise pouvant être moins favorable que la formule légale. D’ici le 30 juin 2024, les branches professionnelles devront ouvrir une négociation en ce sens. Actuellement, les accords de participation dérogatoires doivent garantir des avantages au moins équivalents à la formule légale ;

• à partir du 1er janvier 2025, les entreprises de 11 à 49 salariés devront mettre en place au moins un dispositif de partage de la valeur dès lors qu’elles sont profitables (bénéfice net fiscal d’au moins 1% de leur chiffre d’affaires pendant trois exercices consécutifs).

-> Il pourra s’agir d’un dispositif de participation ou d’intéressement ou d’un plan d’épargne salariale (notamment un Plan d’Epargne Retraite d’Entreprise COllectif / Pereco interentreprises) ou d’une Prime de Partage de la valeur (PPV).

A noter :

• Les entreprises déjà couvertes par un dispositif de partage, les entreprises individuelles et les sociétés anonymes à participation ouvrière (SAPO) sous certaines conditions ne sont pas concernées.

• Les députés ont étendu cette obligation aux entreprises de l’économie sociale et solidaire (associations, mutuelles, coopératives).

Ces dispositions sont mises en place à titre expérimental pour cinq ans. Un bilan et un suivi annuel de ces expérimentations seront réalisés par le gouvernement.

Mesures complémentaires

Le texte facilite aussi le versement de la Prime de Partage de la valeur (PPV). Cette ex-prime Macron pourra être attribuée deux fois par an dans la limite des plafonds totaux d’exonération (3 000 euros ou 6 000 euros) et pourra être placée sur un plan d’épargne salariale.

-> Dans les entreprises de moins de 50 salariés, la prime restera, pour les salariés dont la rémunération est inférieure à trois Smic, exonérée de cotisations fiscales et sociales ainsi que d’impôt sur le revenu jusqu’au 31 décembre 2026.

D’autres mesures complète cette loi :

• Un nouveau dispositif facultatif dénommé « plan de partage de la valorisation de l’entreprise » : Ce plan pourra être mis en place pour 3 ans par accord et devra bénéficier à tous les salariés ayant au moins un an d’ancienneté, sauf accord d’entreprise plus favorable. En cas de hausse de la valeur de l’entreprise lors des 3 années de durée du plan, les salariés pourront bénéficier d’une « prime de partage de la valorisation de l’entreprise ». Cette prime pourra être placée sur un plan d’épargne salariale.

• Une ouverture plus grande de portion du capital aux salariés actionnaires est rendue possible. Les plafonds d’attribution des actions gratuites sont rehaussés.

• Promotion d’une épargne verte, solidaire et responsable : Les règlements des Plans d’Epargne Entreprise (PEE) et des Plans d’Epargne Retraite (PER) devront proposer un fond satisfaisant à des critères de financement de la transition énergétique et écologique ou d’investissement socialement responsable, en complément du fonds solidaire qui doit déjà être proposé dans ces plans. Les épargnants salariés pourront ainsi choisir d’affecter par exemple leur prime de participation ou d’intéressement à des fonds labellisés ISR, Greenfin ou CIES.

Pour résumer

L’obligation de partage de la valeur entrera en application le 1er janvier 2025.

Sont concernées par cette nouvelle obligation les entreprises d’au moins 11 salariés n’étant pas soumises à l’obligation de mettre en place un régime de participation. Il s’agit donc des entreprises dont l’effectif est compris entre 11 et moins de 50 salariés.

Les entreprises devront vérifier la condition tenant au bénéfice net fiscal sur les 3 exercices antérieurs (2024, 2023, 2022). Si la condition est remplie, l’entreprise devra se doter en 2025 d’au moins l’un des dispositifs légaux de partage de la valeur existants.

A savoir : à ce jour, la loi ne fixe pas de montant et laisse le choix des modalités et du montant de ce partage de valeur au libre arbitre du dirigeant. Pour rappel, ces dispositions sont mises en place à titre expérimental pour cinq ans. Un bilan et un suivi annuel de ces expérimentations seront réalisés par le gouvernement.

Focus : le PEE

Le Plan d’Epargne d’Entreprise est l’une des solutions de partage de valeur de l’entreprise.

Le PEE est un système d’épargne qui permet aux salariés de l’entreprise d’avoir la possibilité de participer, avec l’aide de celle-ci, à la constitution d’un portefeuille de valeurs mobilières.

Le plan peut être mis en place soit à l’initiative de l’entreprise ou en application d’un accord conclu avec le personnel. Il faut ensuite un accord pour que le plan soit mis en place, cet accord peut être conclu :

-> A la suite de la ratification à la majorité des 2/3 du personnel de l’entreprise du projet d’accord instituant le plan

-> Au sein du comité d’entreprise

-> Entre le chef d’entreprise et les organisations syndicales représentatives

-> Un règlement doit être élaboré, il viendra déterminer les conditions dans lesquelles le personnel est informé de son existence et de son contenu. Il prévoit également les conditions d’adhésion, les modalités de fonctionnement et d’alimentation

Le PEE peut être alimenté de plusieurs manières :

Ainsi, il existe plusieurs types de versements :

- L’épargnant peut mettre en place des versements périodiques grâce à un prélèvement direct sur salaire

- Le salarié peut verser tout ou partie de sa prime d’intéressement sur son plan d’épargne salariale

- Il est également possible d’alimenter son plan par l’attribution gratuite d’actions. La répartition des actions entre les salariés doit cependant faire l’objet d’un accord

- Le salarié peut verser le montant des droits inscrits sur son compte épargne temps (CET)

- Le plan peut aussi être alimenté par des transferts de sommes investies dans un autre plan d’épargne salariale (PEE ou PEI)

- Le salarié a la possibilité de placer sur son PEE les sommes versées par l’entreprise au titre de la participation aux résultats

Limite : il existe un plafond de versement sur le PEE. En effet, les sommes versées ne peuvent dépasser 25 % de la rémunération annuelle, revenu professionnel ou prestation de retraite imposé à l’IR au titre de l’année précédente.

-> La contribution de l’entreprise

La contribution de l’entreprise est obligatoire dans le cadre d’un PEE : l’aide apportée ne peut être inférieure à la prise ne charge des frais de gestion du portefeuille. Cette aide peut également prendre la forme d’un abondement de l’employeur. Il s’agit de versements complémentaires qui viennent augmenter la valeur de l’épargne salariale des bénéficiaires. Cet abondement est libre et peut venir compléter les différents versements effectués sur l’épargne salariale (versements volontaires, participation, intéressement, droits versés dans un CET).

A savoir :

-> Les sommes versées sur le plan d’épargne entreprise sont indisponibles jusqu’à l’expiration d’un délai de 5 ans minimum à compter de la date d’acquisition des titres.

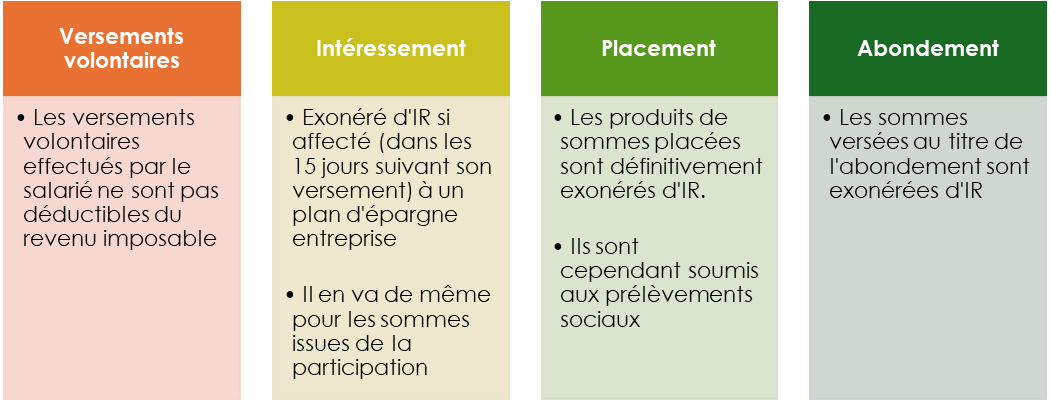

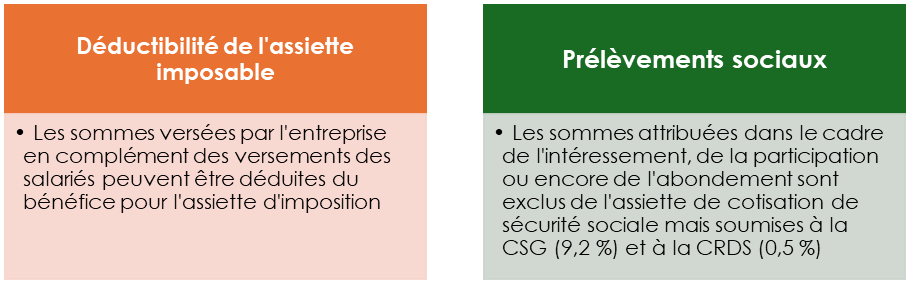

->Fiscalité :

Pour le salarié :

Pour l’employeur :

-> Les cas de sortie anticipée

Dans certains cas, liés à la situation ou aux projets du salariés, les sommes affectées au plan peuvent être exceptionnellement débloquées avant l’expiration du délai de 5 ans sans perte des avantages fiscaux :

- Résidence principale : Acquisition ou construction, agrandissements, remise en état suite à une catastrophe naturelle

- Modification des conditions de travail : Rupture du contrat de travail, mise à la retraite du salarié, Invalidité du bénéficiaire, de son conjoint ou partenaire de PACS, de son enfant, décès du bénéficiaire, de son conjoint ou partenaire de PACS

- Modification de la situation familiale : Mariage ou PACS, naissance ou adoption d’un 3ème enfant, divorce, séparation ou dissolution du PACS, création, reprise d’entreprise ou installation en vue d’une autre profession non salariée, surendettement de l’adhérent

- Violences conjugales

Suite à cette loi de partage de la valeur, je me tiens à votre disposition pour étudier les dispositifs les plus adaptés à votre entreprise en fonction de sa taille et des dispositifs déjà existants.